L’agenzia delle Entrate interviene sul tema della non imponibilità IVA per la navigazione in “alto mare” attraverso la Circolare 6/E 2018, in risposta alle richieste di chiarimenti sollevate da UCINA Confindustria Nautica al Convegno “Nautica & Fisco” tenutosi durante il Salone di Genova. La circolare offre ulteriori chiarimenti sul regime IVA per le navi contenuto nella Risoluzione n°2/E del 12 gennaio 2017.

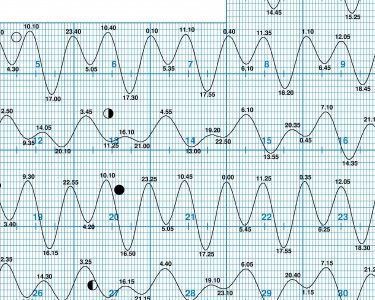

Quest’ultima introduceva la nuova disciplina per cui una nave può considerarsi adibita alla navigazione in alto mare “se, con riferimento all’anno precedente rispetto a quello in cui s’invoca la non imponibilità IVA, ha effettuato in misura superiore al 70% viaggi in alto mare (ovvero, oltre le 12 miglia marine). Tale condizione deve essere verificata per ciascun anno.”

Con la Risoluzione 6/E, l’Agenzia conferma quanto già anticipato nella quinta edizione della Guida “Nautica e Fisco” edita da UCINA insieme alla stessa Agenzia delle Entrate, in merito alla definizione di viaggio.(paragrafo II.1.5. ): “si intende fare riferimento agli spostamenti tra porti (italiani, UE, extra Ue ) che la nave effettua per rendere un servizio di trasporto passeggeri, oppure ai fini della propria attività commerciale, nell’ambito dei quali sono effettuate operazioni di carico/scarico o di imbarco/sbarco”.

Sono pertanto esclusi, come già era stato segnalato nella stessa “Nautica & Fisco”, gli altri spostamenti come quelli per motivi tecnici ad esempio verso cantieri e porti, seppur inerenti all’attività commerciale (i cosiddetti riposizionamenti).

L’Agenzia delle Entrate, oltre ai casi di navigazione tra due Porti, conferma inoltre la rilevanza ai fini dell’applicazione del regime di esenzione IVA per i viaggi effettuati in “alto mare” anche per tutti i tragitti con partenza e arrivo nel medesimo punto di approdo (cosiddetti viaggi circolari), durante il quale vengano comunque superate le acque nazionali, a prescindere dalla rotta seguita.

In coerenza con la normativa francese, l’Agenzia estende inoltre il concetto di “alto mare”, a qualsiasi viaggio effettuato interamente nelle acque territoriali di altro Paese diverso dall’Italia, dovendosi pertanto considerare valido ai fini del calcolo, ad esempio, un contratto di charter con luogo di partenza e arrivo in acque francesi.

In relazione al periodo di riferimento nel quale calcolare i viaggi, la Risoluzione 2/E aveva utilizzato la definizione “per ciascun periodo d’imposta”, che oggi è confermato nell’anno solare.

In merito alla documentazione ufficiale idonea a provare la prevalenza dei viaggi svolti “in alto mare”, viene confermato l’elenco già indicato in “Nautica e Fisco” e pertanto: il giornale di navigazione o il giornale bordo, la cartografia dei viaggi e i dati estratti da sistemi di navigazione (quali l’A.I.S.), i contratti commerciali e le fatture.

La Risoluzione n.6/E, accogliendo la richiesta presentate da UCINA, estende il principio affermato nella Risoluzione 2/E dello scorso anno in merito alle navi in costruzione, ammettendo un’applicazione provvisoria del regime di non imponibilità IVA sulla base della dichiarazione dell’armatore che attesti l’effettiva intenzione di adibire la nave alla navigazione in alto mare. Tale dichiarazione viene ora estesa a tutti i casi in cui si riscontra una discontinuità nell’utilizzo del mezzo di trasporto, come ad esempio nei casi di cambio di armatore e/o proprietario o di diverso utilizzo del mezzo di trasporto (dal pleasure al commercial), prevedendosi inoltre che nei casi in cui la nave resti ferma per uno o più anni, potrà farsi riferimento alla navigazione effettuata nell’ultimo anno di utilizzo del mezzo, superando quindi il principio generale dell’anno precedente.

“Tutti questi elementi fanno ulteriore chiarezza e ringrazio la Direzione Normativa dell’Agenzia delle Entrate per aver accolto le richieste di UCINA”, commenta la Presidente UCINA, Carla Demaria. “Ci sono tuttavia ulteriori aspetti che devono essere urgentemente risolti con un intervento normativo che continuiamo e continueremo a chiedere insistentemente al Governo, in particolare per quanto riguarda il ruolo del fornitore dei beni e servizi che la nave acquista in esenzione”.

La Circolare 6/E prevede infatti che, qualora la società armatrice non sia in grado di esibire al fornitore la documentazione attestante la navigazione in alto mare, può far ricorso ad una “dichiarazione dell’armatore o del comandante della nave” diretta ad attestare che la nave è adibita effettivamente e prevalentemente a detta navigazione. Ma si desume che, se a seguito di un controllo venisse accertata la non rispondenza tra la dichiarazione dell’armatore e la documentazione della nave, resta in capo al fornitore il versamento dell’imposta dovuta e degli interessi di mora, visto che per adesso la Circolare prevede la sola l’esclusione del pagamento delle sanzioni.

“Questo rappresenta obiettivamente un problema operativo per i fornitori e rischia di spingere le imprese a trovare soluzioni alternative che prevedono di svolgere l’attività di approvvigionamento all’estero con tutte le conseguenze del caso, anche per la nostra economia”, conclude Demaria.

“Pur restando comunque possibile prevedere con apposite pattuizioni contrattuali la rivalsa nei confronti del committente/armatore è di fondamentale importanza ottenere che sia modificato il regime della responsabilità che va posta esclusivamente in capo all’armatore della nave, chiarendo fin da subito che tale previsione sia applicata ai soli casi di applicazione provvisoria, come previsto in caso di navi in costruzione o di discontinuità nell’utilizzo, e non debba invece estendersi all’altra ipotesi di dichiarazione dell’armatore prevista dalla nuova Risoluzione”, commenta il dott. Ezio Vannucci, Moores Rowland Partners, redattore insieme al Dott. Roberto Neglia, Responsabile rapporti istituzionali UCINA, del volume “Nautica e Fisco” 5° edizione.